Te hablaremos sobre como se construye tu pensión en base a las cotizaciones individuales y de los diferentes multifondos que existen para ahorrar.

AFP Capital, 29/septiembre/2014

Cómo funciona la inversión de ahorros en las AFP y los diferentes niveles de riesgo de los multifondos

La pensión se construye con base a las cotizaciones individuales (obligatorias y voluntarias) y la rentabilidad* que puedan generar los ahorros.

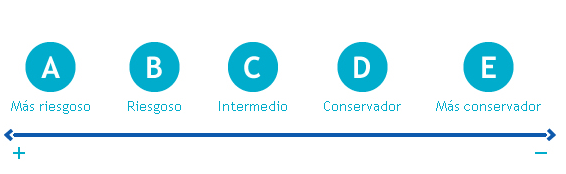

Las AFP invierten los ahorros en diferentes multifondos, los cuales tienen distintos niveles de riesgo. Actualmente existen 5 fondos, siendo el Fondo A: el más riesgoso, B: riesgoso, C: intermedio, D: conservador y el Fondo E: el más conservador (las personas pueden elegir hasta dos fondos). Como verán el fondo A es más riesgoso y el E el menos riesgoso.

También es importante mencionar que la rentabilidad está directamente relacionada con el riesgo, es decir, mientras más riesgoso es el fondo, mayor debería ser la rentabilidad esperada.

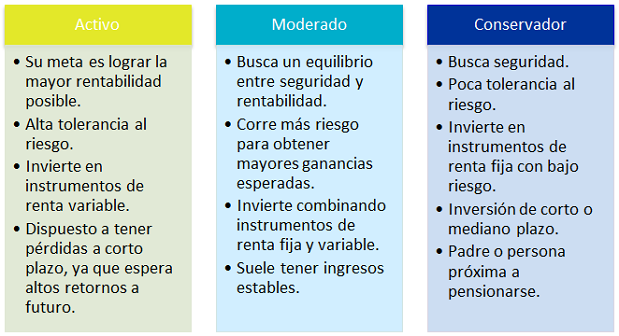

Considerando lo anterior, es que AFP Capital invita a sus clientes a responder unas preguntas que permiten determinar su Perfil de Inversionista. Con esta información la AFP puede ofrecer distintas alternativas de ahorro que se adecuan al perfil de cada cliente. Los Perfiles de Inversionista son los siguientes:

Por ejemplo, una persona joven que aún no conforma una familia y cuyos gastos no sean muy altos, puede presentar un Perfil de Inversionista Activo, ya que tiene un mayor tiempo para recuperarse de períodos de rentabilidad poco favorables.

En cambio, una persona de 50 años, que tenga esposa y dos hijos, puede presentar un Perfil de Inversionista Conservador, donde lo más recomendable sería que invirtiera sus ahorros en el fondo D o E, ya que su horizonte de tiempo para recuperarse de períodos poco favorables es menor.

En conclusión, la construcción de la pensión está determinada por los aportes individuales y por la rentabilidad de los fondos elegidos. Además, es importante que las personas determinen su Perfil de Inversión con el fin de saber cuál es el fondo más recomendable de acuerdo a sus características.

Porque queremos acompañarte y ayudarte en tus dudas. Si tienes consultas, ¡contáctate con nosotros o déjanos un comentario!

*La rentabilidad es variable, por lo que nada garantiza que las rentabilidades pasadas se repitan en el futuro. Infórmese sobre la rentabilidad de su Fondo de Pensiones, las comisiones y la calidad de servicio de las AFP en el sitio web de la Superintendencia de Pensiones www.spensiones.cl